令和3年度からの主な税制改正

最終更新日 2020年12月21日

- 給与所得控除・公的年金等控除から基礎控除への振替え

- 給与所得控除の見直し

- 公的年金等控除の見直し

- 基礎控除額の見直し

- 調整控除の改正

- 所得金額調整控除の創設

- 未婚のひとり親に対する税制上の措置および寡婦(寡夫)控除の見直し

- 非課税基準・所得控除等の適用に係る合計所得金額要件等の見直し

- その他の制度

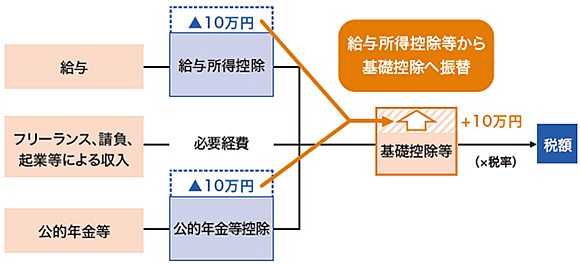

給与所得控除・公的年金等控除から基礎控除への振替え

働き方の多様化を踏まえ、働き方改革を後押しする等の観点から、特定の収入にのみ適用される給与所得控除および公的年金等控除の控除額は一律10万円引き下げ、どのような所得にでも適用される基礎控除の控除額は10万円引き上げられます。

財務省HPより

※給与所得と年金所得の双方を有する方については、片方に係る控除のみが減額されます。

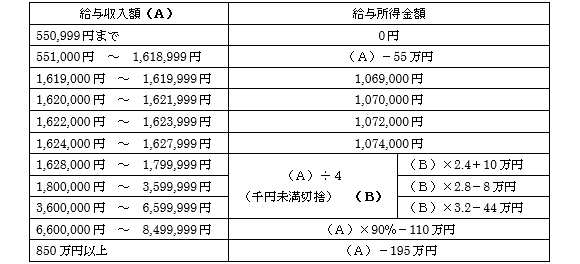

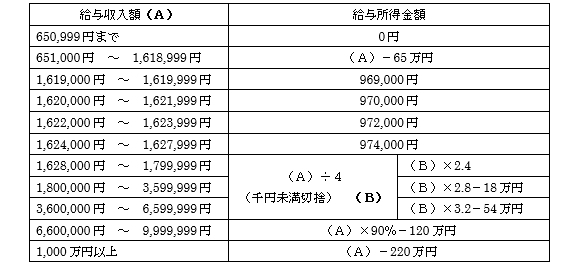

給与所得控除の見直し

1. 給与所得控除額が一律10万円引き下げられます

2. 給与所得控除の上限額が適用される給与等の収入金額が1,000万円から850万円に、上限額が220万円から195万円にそれぞれ引き下げられます。

改正後

※給与等の収入額が660万円以下の場合は、給与所得は上記の表にかかわらず所得税法別表第5により求めます。

改正前

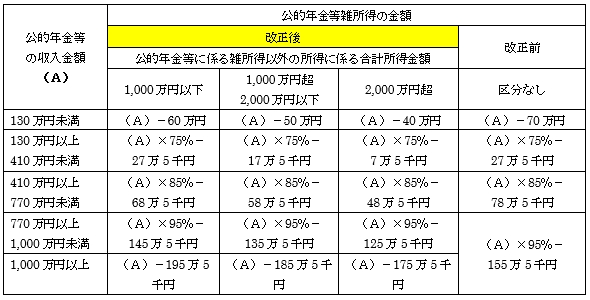

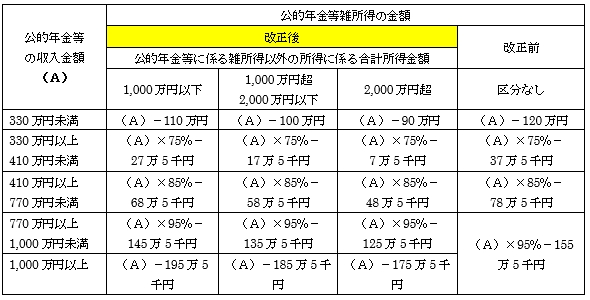

公的年金等控除の見直し

1. 公的年金等控除額が一律10万円引き下げられます

2. 公的年金等の収入金額が1,000万円を超える場合、公的年金等控除額は195万5千円

が上限とされます。

3. 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超える場合は控除額が引き下げられます

65歳未満(昭和31年1月2日以降生まれ:令和2年分所得)

65歳以上(昭和31年1月1日以前生まれ:令和2年分所得)

(参考)

合計所得とは…総合所得と分離課税所得で損益通算して、総合課税の長期譲渡所得と一時所得のそれぞれ2分の1した合計額(確定申告書第一表の所得金額欄の合計欄の金額)

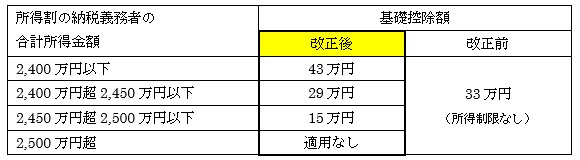

基礎控除額の見直し

1. 基礎控除額が10万円引き上げられます

2. 合計所得金額が2,400万円を超えると、その金額に応じて控除額が逓減(ていげん)し、2,500万円を超えると、基礎控除は適用されなくなります。

調整控除の改正

合計所得金額が2,500万円を超えると、調整控除が適用されなくなります。

所得金額調整控除の創設

1. 給与等の収入金額が850万円を超え、次のいずれかに該当する場合には、給与等の収入金額(1,000万円を超える場合は1,000万円)から850万円を控除した金額の10%に相当する金額が、給与所得の金額から控除されます。

(1)本人が特別障がい者に該当する

(2)年齢23歳未満の扶養親族を有する

(3)特別障がい者である同一生計配偶者若しくは扶養親族を有する

控除額=(給与等の収入金額(1,000万円を超える場合は1,000万円)-850万円)×10%

2. 給与所得および公的年金等に係る雑所得の金額があり、給与所得および公的年金等に係る雑所得の金額の合計額が10万円を超える場合には、給与所得(10万円を限度)および公的年金等に係る雑所得(10万円を限度)の金額の合計額から10万円を控除した残額が、給与所得の金額から控除されます。

控除額=(給与所得(10万円を超える場合は10万円)+公的年金等に係る雑所得(10万円を超える場合は10万円))-10万円

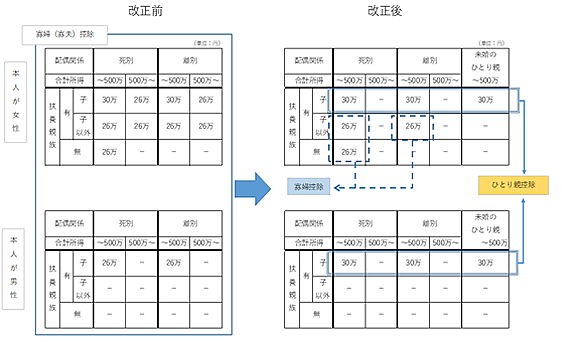

未婚のひとり親に対する税制上の措置および寡婦(寡夫)控除の見直し

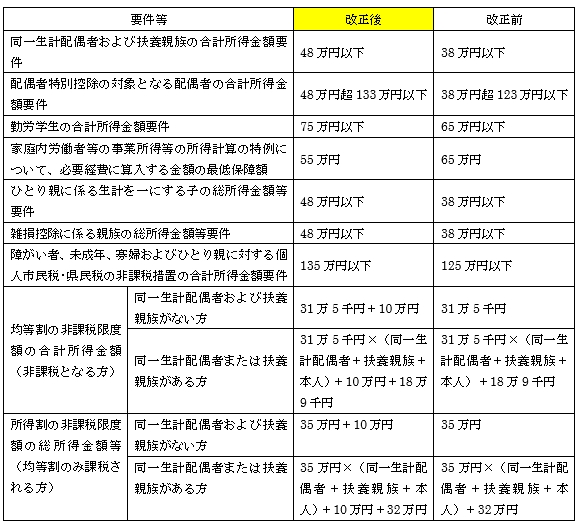

全てのひとり親家庭の子どもに対して公平な税制を実現する観点から、「婚姻歴の有無による不公平」と「男性のひとり親と女性のひとり親の間の不公平」を同時に解消するために、以下の措置が講じられました。

1. ひとり親控除について

婚姻歴や性別にかかわらず、生計を同じとする子(総所得金額等が48万円以下)を有する単身者について、「ひとり親控除」(控除額30万円)を適用することとなりました。

2. 寡婦控除の見直し

上記以外の寡婦については、引き続き寡婦控除として控除額26万円を適用することとし、子以外の扶養親族を持つ寡婦についても所得制限(合計所得金額が500万円以下)を設けることとなりました。

※ひとり親控除、寡婦控除のいずれについても、住民票の続柄に「夫(未届)」「妻(未届)」の記載がある者は対象外とされました。

改正前後の控除額について

非課税基準・所得控除等の適用に係る合計所得金額要件等の見直し

その他の制度

主な項目を挙げています。

- 低未利用土地等の譲渡に係る個人住民税の特例措置制度が創設されました。

制度の概要・長岡市内の土地に対する手続きについては、こちらをご覧ください。

低未利用土地等の長期譲渡所得の特別控除に係る確認書の交付について

(以降は新型コロナウイルス感染症の影響に伴う税制改正です) - 文化芸術・スポーツイベントの中止等によりチケットの払戻しを受けない場合、寄附金税額控除の適用が受けられる場合があります。

- 住宅ローン控除の適用要件の弾力化が図られました。

詳しくはこちらをご覧ください。

このページの担当

- 市民税課

- 〒940-8501 新潟県長岡市大手通1-4-10(アオーレ長岡東棟)

TEL:0258-39-2212 FAX:0258-39-2263